जब भी हमें पैसों से सम्बंधित किसी तरह की सहायता की जरुरत होती है तो एक ही चीज़ ध्यान में आती है और वो है लोन (Loan) यानि कि ऋण या कर्ज। कभी घर खरीदना हो, पढाई के लिए पैसों की जरुरत हो, कोई गाड़ी लेनी हो या अन्य किसी कारण से पैसों की कमी को पूरा करने के लिए लोन एक बहुत बढ़िया साधन है।

लेकिन क्या आप जानते है कि लोन कितने प्रकार का होता है। यदि आपका जवाब ना है तो यह आर्टिकल (article) आपके लिए ही है। इसमें आप जानेंगे कि लोन आखिर कहते किसे हैं और यह कितने प्रकार का होता है।

इसलिए इस आर्टिकल को पूरा जरूर पढ़ें और यदि आपने मन में कोई सवाल है तो वह आप हमें नीचे कमेंट (comment) कर सकते हैं।

लोन क्या होता है?

जब किसी बैंक, संस्था या व्यक्ति द्वारा किसी व्यक्ति को एक निश्चित सालाना ब्याज दर पर पैसे उधार दिए जाते हैं, जिसे निश्चित समयांतराल में वापिस करना होता है तो इसे ऋण या कर्ज (Loan) कहते हैं। जिसे उस व्यक्ति को किसी तय समय में ब्याज सहित किश्तों द्वारा लौटाना होता है।

जैसे मान लीजिए किसी व्यक्ति ने 1,00,000 रुपये सालाना 8% की ब्याज दर पर लोन लिए, जिसे उस व्यक्ति को एक साल में लौटाने हैं। तो एक साल बाद उस व्यक्ति को 1,08,000 लौटाने होंगे जहां 1,00,000 रुपये मूलधन है और 8,000 रुपये ब्याज है।

यदि लोन लेते समय किसी गारंटर की आवश्यकता होती है तो उसे कोलैटरल लोन (Collateral Loan) कहते हैं। सभी सुरक्षित लोन को कोलैटरल लोन कहा जा सकता हैं।

क्योंकि ऋणदाता (Lender) के पास लोन न चुका पाने की स्थिति में गारंटी के लिए FD, Mutual fund या stocks, Insurance Policy आदि होती हैं।

जिस लोन में किसी गारंटर की आवश्यकता नहीं होती इस कोलेटरल मुक्त लोन (Collateral Free Loan) कहते हैं। जैसे प्रधानमंत्री मुद्रा योजना के तहत बिना किसी गारंटी के व्यवसाय शुरू करने के लिए लोन दिया जाता है।

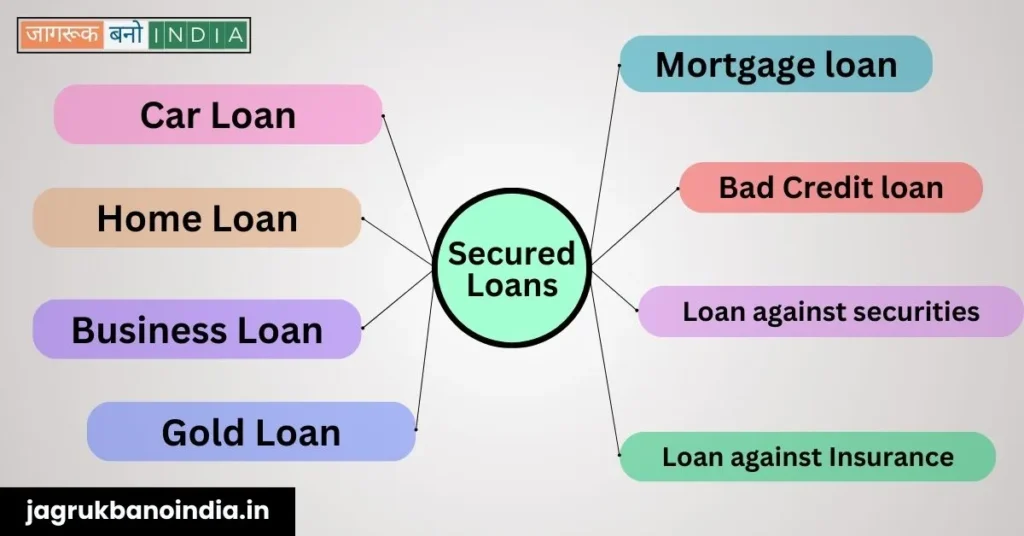

लोन के प्रकार (Types of Loan)

आप जान चुके हैं लोन क्या होता है। अब बारी है यह जानने की कि लोन कितने प्रकार के होते हैं। वैसे तो लोन कई प्रकार के होते हैं। जैसे पर्सनल लोन, होम लोन और शिक्षा लोन आदि। जिन्हें दो वर्गों में बांटा गया है जो इस प्रकार हैं।

- Secured Loan

- Unsecured Loan

सुरक्षित लोन क्या होता है? (What is Secured Loan?)

सुरक्षित लोन (Secured Loan) वह लोन होते हैं। जहाँ आपको लोन के बदले कुछ न कुछ गिरवी रखना पड़ता है। जब आप सुरक्षित लोन के अंतर्गत आने वाला कोई भी लोन लेते हैं तो कर्जदाता के पास आपकी संपत्ति कोलेटेरल के तौर पर होती है।

यदि आप लोन चुकाने में असमर्थ हो जाते हैं तो कर्जदाता द्वारा उस संपत्ति को नीलामी में बेच कर उस लोन की राशि को पूरा किया जाता है। इस तरह के लोन पर ब्याज दर भी कम लगती है।

आईये अब समझते हैं सुरक्षित लोन के अंतर्गत कौन कौन से लोन आते हैं।

Car loans

आप कार खरीदना चाहते हों और आपको पास पैसों की कमी यो या उतने पैसे न जितने में आप अपनी मन चाही कार खरीद सको ऐसे में काम आता है कार लोन। इसमें बैंक या कोई अन्य वित्तीय संस्था द्वारा उस कार की पेमेंट की जाती है।

इसमें जितने भी पैसे आपके पास होते हैं। उसे डाउन पेमेंट (Down Payment) मान कर अन्य बचे हुए पैसों पर ब्याज जोड़कर एक निश्चित समय के लिए मासिक किश्त निर्धारित की जाती है। जो आपको उस बैंक या वित्त्य संस्था को चुकानी होती है।

Gold Loans

स्वर्ण लोन (Gold Loan) उसे कहते हैं जब सोने को गिरवी रखकर धन की आपूर्ति को पूरा किया जाता है। इसमें सोने की शुद्धता और मार्केट में उसके मूल्य के अनुसार लोन की राशि को तय किया जाता है।

यदि आप किसी कारण वश लोन नहीं चूका पाते तो वित्तीय संस्था आपके द्वारा गिरवी रखे सोने से लोन की राशि को पूरा करती है।

Home loans

यह ऐसा लोन है जिसे नया घर खरीदने, घर बनाने या पुराने घर को रेनोवेट करवाने के लिए लिया जाता है। इसमें कर्जदार द्वारा लोन न चुका पाने की स्थिति में वित्तीय संस्था द्वारा घर को नीलाम करके लोन की राशि को पूरा किया जाता है।

Business loans

बिज़नेस लोन उसे कहते हैं जब किसी बिज़नेस के विस्तार के लिए. बिज़नेस शुरू करने के लिए, बिज़नेस के लिए जरुरी इक्विपमेंट (Equipment) खरीदने के लिए लोन लिया जाए।

बिज़नेस लोन भी आगे पांच प्रकार का होता है।

- Term Business loan

- Working Capital Loan

- Commercial Business loan

- Startup Loan

- Equipment Loan

Mortgage Loans / Loan Against Property

मॉर्गेज लोन (Mortgage Loan) ऐस लोन होता है जहां आप अपनी संपत्ति को गिरवी रखकर धन से संबंधित जरूरतों को पूरा करते हैं।

इस सुरक्षित लोन के तहत लोन न चूका पाने की स्थिति में वित्तीय संस्था के पास यह अधिकार होता है कि वह आपकी संपत्ति को नीलाम करके लोन की राशि को पूरा कर सकती है।

Bad credit loans

ऐसे लोन केवल उन लोगों के लिए बनाये जाये जाते हैं जिनका क्रेडिट स्कोर काफी कम होता है। इसलिए इन्हें Bad Credit Loan कहा जाता है। यह लोन आमतौर पर बहुत रिस्की (Risky) होते हैं।

क्योंकि इसमें कर्जदार के डिफ़ॉल्ट होने के चांस ज्यादा होते हैं। इसलिए ज्यादातर कर्जदाता इस तरह के लोन देने से बचते हैं।

Loan against securities

ऐसे लोन केवल उन लोगों के लिए बनाये जाये जाते हैं जिनका क्रेडिट स्कोर काफी कम होता है। इसलिए इन्हें Bad Credit Loan कहा जाता है। यह लोन आमतौर पर बहुत रिस्की (Risky) होते हैं।

क्योंकि इसमें कर्जदार के डिफ़ॉल्ट होने के चांस ज्यादा होते हैं। इसलिए ज्यादातर कर्जदाता इस तरह के लोन देने से बचते हैं।

Loan against securities

यह एक पर्सनल लोन का ही प्रकार है। इसमें इन्शुरन्स पालिसी को गिरवी रखकर लोन लिया जाता है।

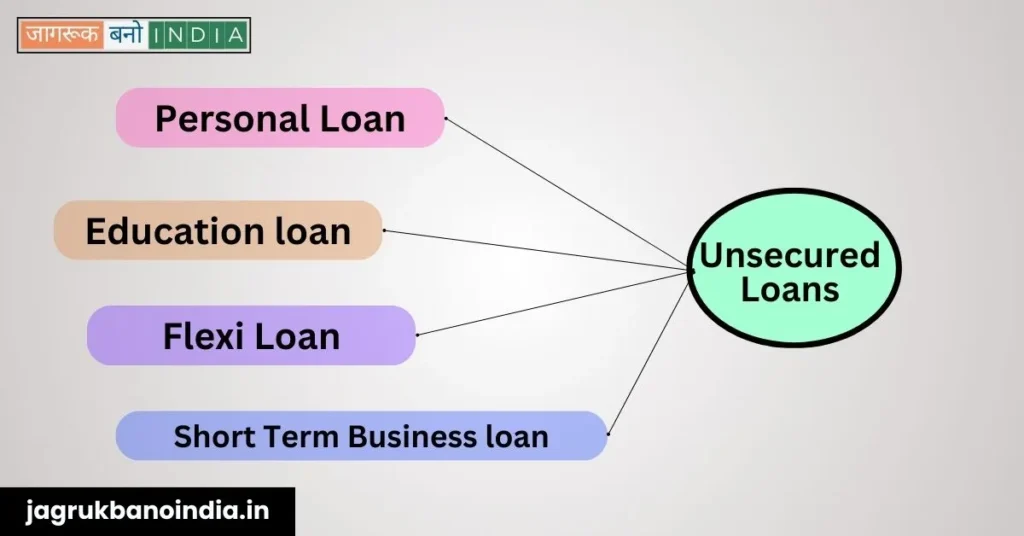

असुरक्षित लोन क्या होता है? (What is Unsecured Loan?)

ऐसे लोन जो कोलेटेरल फ्री होते हैं यानि कि इस प्रकार के लोन में किसी तरह का कोई गारंटर नहीं होता। इस लिए इस लोन को असुरक्षित लोन (Unsecured Loan) कहते हैं।

इस प्रकार के लोन कर्जदाता के तौर पर रिस्की होते है। इसलिए असुरक्षित लोन की ब्याज दर सुरक्षित लोन के बदले ज्यादा होती है।

इस तरह के लोन लेने के लिए क्रेडिट स्कोर अच्छा होना चाहिए। असुरक्षित लोन भी कई प्रकार है। इनमें इस कुछ असुरक्षित लोन के अंतर्गत आने वाले लोन इस प्रकार हैं

Personal Loans

यह एक ऐसा लोन है जहाँ आपको लोन लेने के लिए किसी प्रकार की सिक्योरिटी या कोलेटेरल की जरुरत नहीं होती। आप क्रडिट स्कोर के आधार पर लोन लेकर अपनी जरूरतों को पूरा कर सकते हैं।

इस लोन के तहत मिलने वाली राशि को आप अपने हिसाब से कहीं भी इस्तेमाल कर सकते हैं। पर्सनल लेने के लिए जब आप अप्लाई करते हैं तो आपको एक फीस देनी होगी जिसे पर्सनल लोन शुल्क (Personal Loan Fees) कहते हैं।

Education Loans

हायर सेकेंडरी एजुकेशन (Higher Secondary Education) के लिए, लिए गए लोन को Education Loan कहते हैं। इस लोन के तहत बुक्स, ट्युशन फीस, कॉलेज फीस और छात्र के रहने का पूरा खर्च कवर किया जाता है।

Flexi Loans

यह एक ऐसा लोन है जिसका लाभ वेतन प्राप्त करने वाले कर्मचारियों को मिलता है। इस लोन के अंतर्गत आपको एक लिमट तय कर दी जाती है। लेकिन ब्याज केवल उतनी राशि पर ही लगेगा जितना आप इस्तेमाल करेंगे। यह एक प्रकार का चालू लोन खाता होता है।

जैसे मान लीजिये आपको 5 लाख रूपये की लिमिट मिली है। लेकिन आपने इस्तेमाल सिर्फ 2 लाख करते हैं तो ब्याज केवल 2 लाख रुपए पर ही लगेगा। यह एक प्रकार का चालू लोन खाता होता है।

Short- term business loans

शार्ट टर्म बिज़नेस लोन एक ऐसा लोन होता है, जहाँ आपको बिज़नेस से सम्बंधित जरूरतों को पूरा करने के लिए 1 साल के लिए लोन मिल जाता है।

इस तरह के लोन के लिए ज्यादाद कागजी कार्यवाही नहीं होती। लेकिन शार्ट टर्म बिज़नेस लोन की ब्याज दर अधिक होती है।

Conclusion

उम्मीद है आपको यह आर्टिकल अच्छा लगा होगा। इस आर्टिकल में हमने आपको लोन के कुछ प्रकार (Types of Loans) बताये। वैसे देखा जाए तो लोन कई मायनों में काफी मददगार होते हैं। यदि कार लोन लेना हो, होम लोन लेना हो और एजुकेशन लोन लेना हो।

लेकिन कई बार लोन की वजह से काफी दिक्कतों का सामना भी करना पड़ता है। जैसे यदि आपने कार लोन लिया है और आप कार लोन नहीं चुका पाते और डिफ़ॉल्ट कर जाते हैं तो वित्तीय संस्था आपकी कार नीलाम करके लोन की राशि पूरी कर सकती है।

इसलिए लोन तभी लेना सही है जब आपके पास कहीं से रेगुलर इनकम आ रही हो हो। ताकि आप समय से लोन की किस्तों को पूरा होने तक भरते रहें।